مقدمة عن الشركة

| CMCU ملخص المراجعة | |

| تأسست | 2025 |

| البلد/المنطقة المسجلة | أستراليا |

| التنظيم | ASIC (تجاوز) |

| المنتجات والخدمات | الادخار، القروض، ومنتجات متعلقة بالسفر |

| حساب تجريبي | ❌ |

| منصة التداول | / |

| الحد الأدنى للإيداع | $5 شهريًا |

| دعم العملاء | نموذج الاتصال |

| الهاتف: 03 5744 3713/1800 648 027 | |

| البريد الإلكتروني: info@centralmurray.bank | |

| عنوان الموقع: 58 Belmore Street, Yarrawonga Vic 3730 | |

| فيسبوك، إنستغرام، لينكد إن | |

CMCU، تأسست في عام 2025 في أستراليا، تقدم خدمات مالية متنوعة مثل الادخار، القروض، ومنتجات متعلقة بالسفر. لديها أنواع مختلفة من الحسابات للأفراد والشركات. ومع ذلك، تم تجاوز ترخيص ASIC الخاص بها. كما يمكن أن تثير هيكلة الرسوم المعقدة ووضعها كمبتدئ أيضًا بعض العملاء.

إليك الصفحة الرئيسية لموقع وسطاء هذا الوسيط:

الإيجابيات والسلبيات

| الإيجابيات | السلبيات |

| أنواع مختلفة من الحسابات للعملاء المستهدفين | تجاوز ترخيص ASIC |

| وجود على وسائل التواصل الاجتماعي | حديث التأسيس |

| الأساليب الأمنية المقدمة | هيكلة رسوم معقدة |

هل CMCU شرعي؟

CMCU يوفر مجموعة متنوعة من الطرق لضمان أمان عملائه. تشمل هذه الطرق حماية رقم العضو ورمز الوصول الخاص بك، ويجب أن تكون حذرًا من رسائل البريد الإلكتروني الاحتيالية، وتسجيل الدخول والخروج بشكل صحيح من النظام، وتنفيذ حماية ضد الفيروسات وبرامج التجسس.

ومع ذلك، تم تجاوز ترخيص CMCU من الهيئة الأسترالية للأوراق المالية والاستثمارات (ASIC) (رقم ترخيص الاستشارة الاستثمارية، 239446) تم تجاوزه.

| الوضع التنظيمي | تجاوز |

| تنظيم بواسطة | أستراليا |

| المؤسسة المرخصة | Central Murray Credit Union Limited |

| نوع الترخيص | رخصة الاستشارة الاستثمارية |

| رقم الترخيص | 239446 |

المنتجات والخدمات

CMCU يقدم مجموعة متنوعة من الخدمات المالية بما في ذلك الادخار، القروض، الاستثمار، التأمين، التخطيط المالي وفرز منتجات السفر الخاصة بك مثل جواز النقد الأجنبي، النقد الأجنبي للسفر، وتحويلات النقود الأجنبية السرية.

نوع الحساب

CMCU يوفر ثلاثة أنواع من الحسابات للأفراد: حسابات تعاملية وحسابات توفير وحسابات شباب. وفي الوقت نفسه، لوسطاء الأعمال، هناك ثلاثة خيارات متاحة: حسابات تجارية وحسابات تجارية مميزة وحسابات ضريبة السلع والخدمات. بالتالي، يمكنك اختيار نوع الحساب المناسب بناءً على أهدافك.

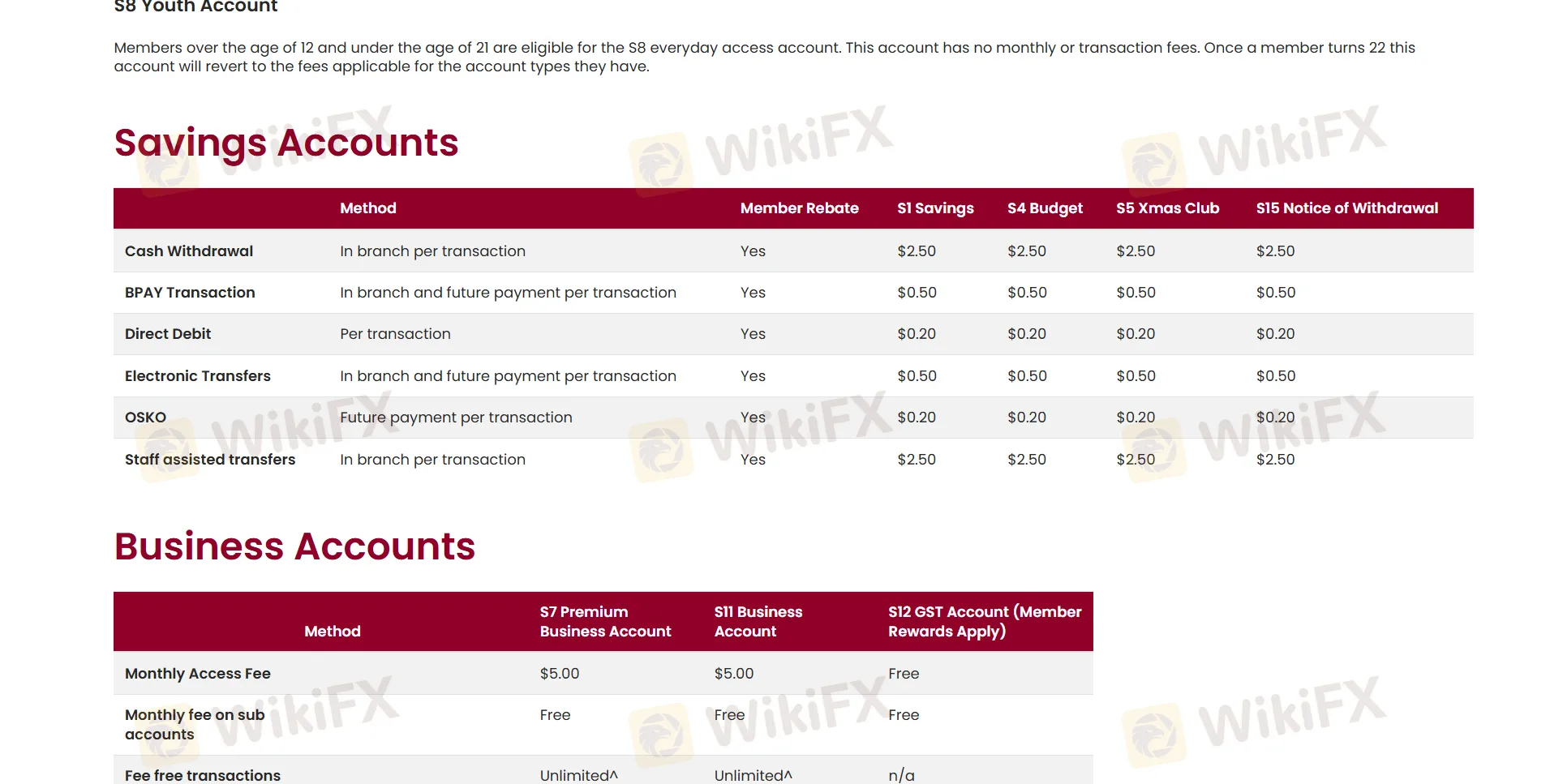

رسوم CMCU

CMCU تفرض رسوم وصول شهرية بقيمة 5 دولارات على معظم أنواع الحسابات. بالإضافة إلى ذلك، تفرض رسومًا أخرى على كل حساب. على سبيل المثال:

حسابات التعامل:

| نوع الحساب | رسوم الوصول الشهرية | رسوم شهرية للحسابات الفرعية | عمليات مجانية خلال الشهر |

| S8 (حساب يومي (S10)) | $5.00 | 0 | غير محدود |

| S10 (تعويض الرهن العقاري) | |||

| S65 (حساب تقاعد فردي) | |||

| S66 (حساب تقاعد مشترك) |

حسابات التوفير:

| الطريقة | خصم العضو | حسابات التوفير S1 | ميزانية S4 | نادي عيد الميلاد S5 | إشعار السحب S15 |

| سحب نقدي (في الفرع لكل عملية) | ✔ | $2.50 | |||

| عملية BPAY (في الفرع والدفع المستقبلي لكل عملية) | $0.50 | ||||

| مديونية مباشرة (لكل عملية) | $0.20 | ||||

| تحويلات إلكترونية (في الفرع والدفع المستقبلي لكل عملية) | $0.50 | ||||

| OSKO (الدفع المستقبلي لكل عملية) | $0.20 | ||||

| تحويلات بمساعدة الموظفين (في الفرع لكل عملية) | $2.50 | ||||

يمكنك التعرف على المزيد من خلال النقر على: https://www.centralmurray.bank/personal-banking/fees-charges-and-rewards/