VSTAR每日美股行情(21/01/2026)

摘要:大盘回顾股债汇三杀重现:“卖出美国”交易回归1 月 20 日,美股迎来年内最大单日下跌,“卖出美国(Sell America)”交易强势回归。日本财政风险引发全球债市动荡,叠加特朗普在格陵兰岛、关税与盟友关系上的激进表态,市场对政治不确定性的长期“免疫”终于失效,美国资产遭遇股债汇三杀。市场表现:标普 500 指数下跌约 2%,抹去年内全部涨幅,创三个月最大跌幅VIX 升至去年 11 月以来高位美

大盘回顾

股债汇三杀重现:“卖出美国”交易回归

1 月 20 日,美股迎来年内最大单日下跌,“卖出美国(Sell America)”交易强势回归。日本财政风险引发全球债市动荡,叠加特朗普在格陵兰岛、关税与盟友关系上的激进表态,市场对政治不确定性的长期“免疫”终于失效,美国资产遭遇股债汇三杀。

市场表现:

标普 500 指数下跌约 2%,抹去年内全部涨幅,创三个月最大跌幅

VIX 升至去年 11 月以来高位

美债长端收益率快速上行,30 年期逼近前高

美元走弱,黄金、白银再创历史新高

加密资产波动加剧,比特币一度大幅回撤

日本成为“第一块多米诺骨牌”

本轮抛售最初由日本引爆。市场担忧高市早苗政府的减税与财政扩张将削弱财政可持续性,日本 30 年期国债收益率单日飙升逾 25bp,触发日元套利交易平仓风险。这一变化迅速外溢至全球债市,推升美债收益率,并动摇此前依赖低波动环境建立的高杠杆仓位结构。

TACO 交易失效,政治风险重新定价

过去数周,市场默认“特朗普最终会退让”(TACO:Trump Always Chickens Out),波动率被压至数十年低位。但随着其:

升级格陵兰岛主权争议

威胁对多个欧洲国家加征关税

持续攻击美联储独立性

投资者开始重新定价极端情景风险,包括北约裂痕、全面贸易冲突与美元信用削弱。

今日盘前分析

避险主线延续,AI 服务器 CPU 成为结构性亮点

隔夜美股遭遇近四个月最重一击,“Sell America” 交易全面扩散:S&P 500 单日下跌 2.1%,纳指转为年内负收益,股债汇同步走弱,显示资金正系统性撤离美国风险资产。格陵兰地缘冲突与关税威胁推高不确定性,避险情绪主导盘面,黄金、白银续创新高,而风险资产承压。

在这一宏观逆风下,市场的结构性机会集中于 AI 基础设施:KeyBanc 指出,受超大规模云厂商“扫货”影响,Intel 与 AMD 2026 年服务器 CPU 产能基本售罄,计划提价 10–15%,并进入财报前估值重估窗口。随着 agentic AI 推动通用计算需求加速、云数据中心进入更新周期、AI 推理服务器放量(2026 年 AI 服务器出货量或同比 +20%),CPU 在“8 GPU : 2 高端 CPU”的系统架构中地位凸显。

英特尔获多家机构集体上调,服务器 CPU 成为新一轮重估核心

英特尔将在周四盘后发布财报。汇丰银行 与 Seaport Research 同步上调评级,核心逻辑指向服务器 CPU 需求被系统性低估。汇丰将目标价从 26 美元大幅上调至 50 美元,认为 agentic AI 推动通用计算需求加速,预计 2026 年服务器出货量同比增长 15%–20%(市场仅预期 4%–6%),并判断长期需求有望达 30%–40% 的年增区间;同时指出数据中心与 AI 业务仍未被充分定价。Seaport 则将评级由“中性”上调至“买入”,目标价 65 美元,强调 PC 端回暖与晶圆代工合作改善。汇丰亦提及代工侧边际改善,认为 英伟达 可能在部分游戏 GPU 上与英特尔合作,且 苹果 正就 M 系列处理器进行接触。另有 Susquehanna 将目标价上调至 45 美元。市场一致预期下一季度 EPS 0.08 美元、营收 133.8 亿美元。在宏观波动加大的背景下,AI 服务器 CPU 的供需紧张与价格上行,使英特尔成为盘前结构性主线之一。

短线宏观波动仍高,防守与避险占优;但在板块层面,AI 服务器 CPU 具备供需紧张与价格上行的双重支撑,成为当前环境下少数可对冲波动的进攻型主线。

ES!(标普500期货)

美股反弹乏力,尾盘回落显示资金仍偏防守

从结构上看,6900 一线此前是多次回踩的关键支撑,但在放量跌破后,已完成典型的“支撑—阻力”角色转换。当前反弹过程中,价格在 6900 下方反复受阻,且始终未能重新站回 EMA20,显示上方抛压依然明显,资金更倾向于逢反弹减仓而非主动接盘。整体高低点持续下移,趋势结构仍偏空,在 6900 被有效收复并站稳之前,任何反弹更应视为下行趋势中的技术性修复,市场波动仍将延续。

VIX (恐慌指数)

恐慌快速回落,但尚未回到“安全区”

从日线结构看,VIX 在前期恐慌性飙升后出现明显回落,并重新跌破短期高点区间,反映极端情绪已得到阶段性释放。不过当前指数仍运行在 EMA20 上方,且底部抬升结构尚未被破坏,说明市场对不确定性的定价仍在持续,而非彻底恢复到低波动环境。这种状态更像是“高波动后的降温”,而不是风险完全出清后的平静期;在 VIX 未重新回落并稳定于历史低波动区间之前,美股仍将处于情绪反复、易受消息冲击的阶段,波动性仍需保持警惕。

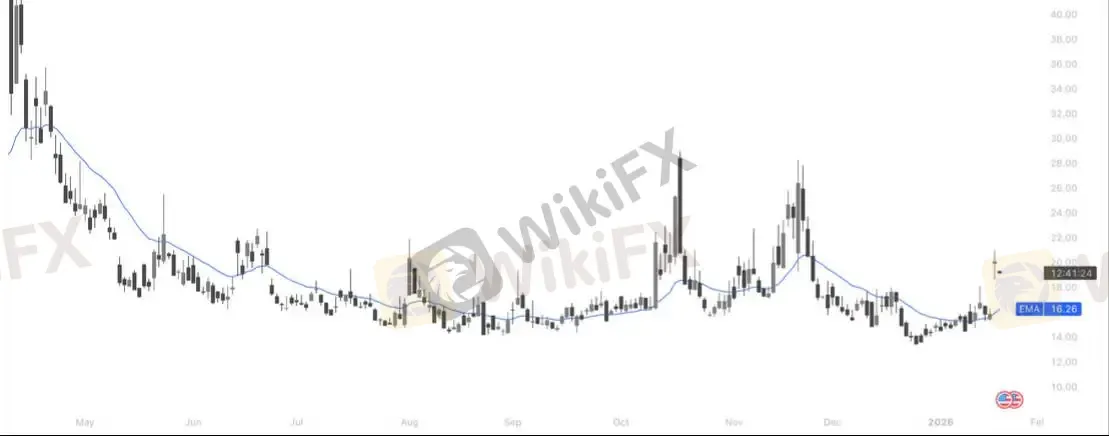

帕兰泰尔(PLTR)

跌破收敛结构,回踩中期支撑的概率上升

从日线结构看,股价已有效跌破此前的收敛三角形下沿,原本的震荡蓄势形态被破坏,价格结构由“整理”转向“回调主导”。跌破过程中伴随均线走平并开始拐头向下,说明短线资金正在撤离,反弹更偏向技术性修复而非主动做多。

从结构上看,股价跌破收敛三角形下沿,宣告此前的高位整理失败,走势由震荡切换为趋势性回落。破位后反弹始终受制于原三角下沿与短期均线压制,显示该区域已完成由支撑向压力的转换,空头在反弹中持续占据主动。下方 150 美元 是下一关键目标与潜在止盈区间,在到达该位置之前,反弹更应视为做空窗口而非趋势修复;只要价格无法重新站回破位结构之上,整体策略仍以顺势做空为主。

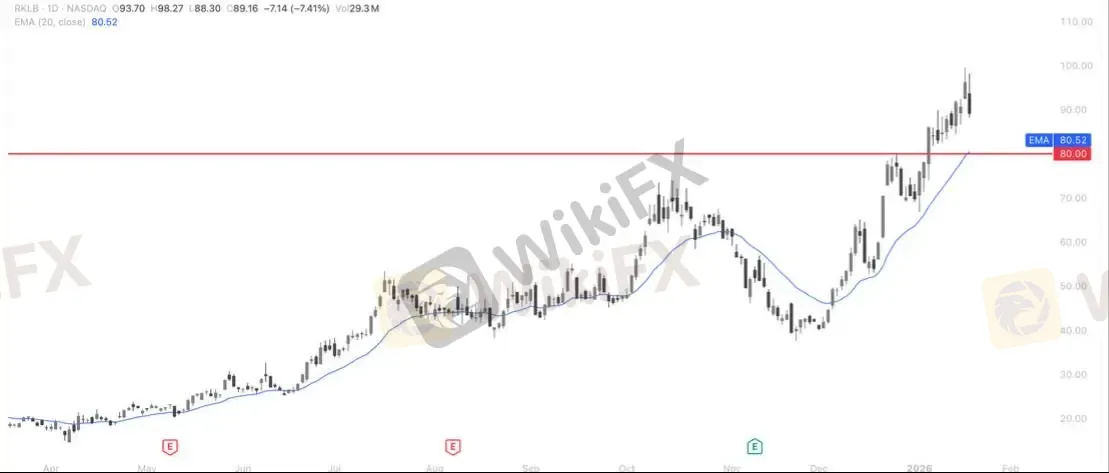

Rocket lab(RKLB)

冲高回落,关注80美元支撑

从日线结构看,股价在前期强势拉升后,首次上攻 80 美元这一重要心理与结构关口即出现明显回落,属于典型的“突破前获利回吐”。当前回落过程中价格仍运行在 EMA20 附近,均线保持上行,说明趋势性资金尚未明显撤离,更偏向上涨后的技术性调整而非趋势反转。80 美元区域已从前期压力位转化为潜在的中期支撑带,若回踩过程中缩量企稳,将有利于完成筹码再分配并为下一段上行蓄势;只有在有效跌破 EMA20 且支撑失守的情况下,才需要重新评估趋势强度。整体来看,当前调整更像是强趋势中的“降速”,而非趋势结束信号。

#金融 #投资 #交易 #美股 #美股行情 #VSTAR

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

行业洞察 | AI搅局外汇市场:是行业固疾的解药,还是问题放大镜?

【精英委员会深度访谈】对话嘉宾 Truong Bangkok

“改变原有的交易策略”也不行? 温莎经纪平台竟以此为由拒绝出金

汇率计算